Ежемесячные авансовые платежи в декларации за год. Налоговая декларация по налогу на прибыль: как правильно рассчитать авансы

В 2019 году организации, у которых в течение предыдущих четырех кварталов доходы от реализации не превышали в среднем 15 млн рублей за квартал, могут отказаться от ежемесячных авансов по налогу за прибыль и считать платежи по итогам квартала.

Какими бывают авансовые платежи по налогу на прибыль?

Увеличение лимита позволило большему числу организаций рассчитывать авансовые платежи по налогу на прибыль по итогам квартала. Чем это хорошо для налогоплательщиков — рассмотрим на примере, но сначала вспомним, какими бывают авансовые платежи по налогу на прибыль.

По итогам каждого отчетного (налогового) периода налогоплательщики исчисляют и уплачивают авансовые платежи одним из способов:

- по итогам 1 квартала, полугодия и 9 месяцев, а также авансовыми платежами в каждом месяце квартала (п.2 ст. 286 НК РФ).

- по итогам 1 квартала, полугодия и 9 месяцев без уплаты ежемесячных авансовых платежей. Этот способ п. 3 ст. 286 НК РФ разрешено применять только организациям, у которых выручка за предыдущие четыре квартала не превысила в среднем 15 млн рублей за квартал.

Кроме того, организация может перейти на ежемесячные авансовые платежи, исходя из фактически полученной прибыли. Это разрешено сделать добровольно с начала календарного года, для этого нужно уведомить налоговый орган до 31 декабря. В этом случае исчисление сумм авансовых платежей производится налогоплательщиками исходя из ставки налога и фактически полученной прибыли , рассчитываемой нарастающим итогом с начала налогового периода до окончания соответствующего месяца.

Посчитаем для условного ООО «Ананасы в шампанском» авансовые платежи каждым из способов, а затем сравним результаты. Доходы и расходы в целях налогообложения определяются методом начисления. Налоговая база по налогу на прибыль представлена нарастающим итогом с начала года.

Как рассчитать авансовые платежи по итогам квартала

Сумма квартального авансового платежа по итогам отчетного периода определяется по фактической прибыли, рассчитанной нарастающим итогом с начала налогового периода до окончания отчетного периода — квартала, полугодия, девяти месяцев. При этом учитываются авансовые платежи, ранее уплаченные в налоговом периоде.

Пример 1: рассчитаем для ООО «Ананасы в шампанском» квартальные авансовые платежи за 2019 год:

- по итогам 1 квартала: 90 тысяч рублей × 20% = 18 тысяч рублей.

- по итогам полугодия получен убыток в 40 тысяч рублей, поэтому в соответствии с п. 8 ст. 274 НК РФ налоговая база равна нулю, как и квартальный авансовый платеж. В бюджет ничего не перечисляется, а сумма квартального авансового платежа по итогам I квартала считается переплатой по налогу.

- по итогам 9 месяцев: 150 тысяч рублей × 20% = 30 тысяч рублей. Если переплата, образовавшаяся по итогам полугодия, не зачтена в счет уплаты других налогов и не возвращена организации, она зачитывается в счет уплаты квартального авансового платежа по итогам 9 месяцев (п. 1 ст. 287 , п. 14 ст. 78 НК РФ). Следовательно, сумма к доплате в бюджет: 30 тысяч рублей − 18 тысяч рублей = 12 тысяч рублей.

Как рассчитать ежемесячные авансовые платежи

Важно: если в течение текущего квартала организация получает меньше прибыли или даже убыток, это не освобождает ее от уплаты ежемесячных авансовых платежей. Они признаются переплатой, которую можно вернуть на расчетный счет, зачесть в счет следующих платежей или направить на погашение других налогов (в федеральной и региональной части).

Пример 2: посчитаем авансовые платежи, которые перечислит ООО «Ананасы в шампанском» в 2019 году с учетом ежемесячных авансовых платежей:

- платежи в январе, феврале и марте 2019 года равны ежемесячному авансовому платежу, который уплачивался в IV квартале предыдущего года:

(620 тысяч рублей × 20% − 350 тысяч рублей × 20%) / 3 = 18 тысяч рублей в месяц.

- Авансовый платеж по фактическим итогам I квартала составил 18 тысяч рублей. Образовалась переплата по налогу: (18 тысяч рублей × 3 − 18 тысяч рублей) = 36 тысяч рублей.

Ежемесячный авансовый платеж во 2 квартале текущего года равен: 18 тысяч рублей / 3 = 6 тысяч рублей. В счет этих платежей организация зачла переплату, но даже с учетом этого по итогам 2 квартала осталась переплата:

(36 тысяч рублей − 6 тысяч рублей × 3) = 18 тысяч рублей.

- в июле, августе и сентябре организация не перечисляла платежи, поскольку разница между квартальным и авансовыми платежами за полугодие и 1 квартал 2019 года была отрицательной.

Квартальный авансовый платеж за 9 месяцев составил 30 тысяч рублей. Часть организация закрыла переплатой, а остаток доплатила в бюджет:

(30 тысяч рублей − 18 тысяч рублей) = 12 тысяч рублей.

- для этого варианта можно уже посчитать платежи, подлежащие уплате в октябре, ноябре и декабре 2019 года и 1 квартале следующего года:

(30 тысяч рублей − 0 рублей) / 3 = 10 000 рублей.

График платежей и выводы

С учетом сроков, указанных в п. 1 ст. 287 НК РФ , составим график платежей для ООО «Ананасы в шампанском»:

|

Авансовые платежи только по итогам квартала |

Авансовые платежи по итогам квартала с ежемесячными платежами |

|

|

2 тысячи рублей доплаты за 2018 год + 18 тысяч рублей |

||

|

18 тысяч рублей |

||

| 56 тысяч рублей (по итогам IV квартала 2018 года: 900 тысяч рублей × 20% − 124 тысячи рублей) |

18 тысяч рублей |

|

|

18 тысяч рублей |

зачтена переплата |

|

|

зачтена переплата |

||

|

зачтена переплата |

||

|

12 тысяч рублей |

12 тысяч рублей + 10 тысяч рублей |

|

|

10 тысяч рублей |

||

|

10 тысяч рублей |

Налогоплательщику выгоднее платить авансовые платежи по итогам истекшего квартала: по сути, их платят по реальной прибыли, а не «вперед». Ежемесячные же авансовые платежи — действительно плата вперед из тех денег, которые можно было бы пустить в оборот. Это особенно ощущается, когда был хороший результат по итогам 9 месяцев, а потом снижение прибыли или даже убыток: организация все равно должна перечислять авансовые платежи, к тому же рассчитанные по «прибыльным» периодам.

Возвращаясь к обсуждаемой новости: будет ли организация уплачивать ежемесячные авансовые платежи или может ограничиться платежами по итогам квартала — зависит от средней величины выручки за истекшие 4 квартала. Вспомним, как ее посчитать.

Порядок расчета средней величины доходов

В расчет принимаются доходы от реализации товаров, работ, услуг и имущественных прав, указанные в ст. 249 НК РФ . Внереализационные доходы и доходы, перечисленные в ст. 251 НК РФ , не учитываются. Выручка от реализации берется без НДС и акцизов.

Средняя величина доходов от реализации за предыдущие четыре квартала — это сумма доходов от реализации за каждый из предыдущих четырех кварталов, идущих подряд, деленная на четыре. Если она превысит лимит, со следующего квартала организация уплачивает ежемесячные авансовые платежи. Этот лимит подняли еще в 2016 году с 10 до 15 млн рублей.

Пример 3: посмотрим, обязано ли ООО «Ананасы в шампанском» уплачивать ежемесячные авансовые платежи в течение 1, 2 и 3 кварталов 2019 года.

- Для I квартала берутся доходы, полученные в 1 - 4 кварталах 2018 года: (8,5 млн. руб. + 9,5 млн руб. + 10,75 млн. руб. + 11,75 млн. руб.) = 40,5 млн. руб.

40,5 млн. руб. / 4 = 10,125 млн. руб. Это меньше, чем 15 млн руб., значит, в I квартале организация не обязана уплачивать ежемесячные авансовые платежи. И если в 4 квартале 2018 года доходы от реализации не превысят 28,5 млн. рублей, с начала 2019 года компания продолжит платить авансовые платежи по итогам квартала.

Вновь созданным организациям

Вновь созданные организации уплачивают авансовые платежи за соответствующий отчетный период при условии, если выручка от реализации не превышала 5 миллионов рублей в месяц либо 15 миллионов рублей в квартал. Соответственно, правом на ежеквартальные платежи пользуется намного больше компаний.

Рассчитывайте налог на прибыль с помощью онлайн-сервиса Контур.Бухгалтерия. Здесь вы можете легко вести бухучет, рассчитывать зарплату, платить налоги, афтоматически формировать отчетность и отправлять ее онлайн.

Налоговым законодательством РФ предусмотрено начисление и уплата авансовых платежей по налогу на прибыль. Платежи рассчитываются нарастающим итогом согласно стат. 286, а порядок и сроки погашения обязательств перед бюджетом обозначены в стат. 287 НК. Как правильно выполнить расчет авансовых платежей по налогу на прибыль, подробно рассказывает эта статья.

Налоговым периодом при определении прибыли является календарный год, а отчетными – квартал, полугодие и 9 мес. Рассчитывая точную сумму к оплате за текущий период, компания может уменьшить совокупную величину налогов на значения за предыдущие периоды. Налогоплательщикам нужно помнить о том, что несвоевременное перечисление авансовых платежей государству приводит к взысканию пеней, недоимки и штрафных санкций.

НК России предусматривает для предприятий 3 варианта авансовых платежей:

- Ежеквартальные – рассчитываются и уплачиваются по данным налогового учета за отчетные периоды, окончательная сумма вычисляется по итогам календарного года. Этот вариант доступен не для всех компаний, а только для тех, чья квартальная выручка не превышает 15000000 руб. за прошедшие 4 квартала: НДС в сумму не входит (стат. 286 п. 3).

- Ежемесячные по значениям прошлого квартала – уплачиваются внутри квартала в порядке, предусмотренном п. 2 стат. 286 с учетом сумм прошлых периодов. Расчет производится по кварталу, полугодию, 9 мес., году.

- Ежемесячные из данных фактической прибыли – рассчитываются и уплачиваются при условии предварительного уведомления ИФНС – до 31.12 прошлого года. Налог начисляется из фактических результатов деятельности с применением утвержденных ставок. Суммы к уплате вычисляются с учетом уже начисленных авансов. В течение одного налогового периода переходить на другой вариант расчетов налога предприятия не вправе (стат. 286 п. 2 НК).

Ежемесячные авансовые платежи по налогу на прибыль выгодны с точки зрения оптимизации налоговой нагрузки для компаний, работа которых отличается нестабильностью, сезонностью, скачками в коммерческой деятельности.

Авансы по налогу на прибыль: как рассчитать

Расчет по первому способу обычно не вызывает трудностей у бухгалтеров. Вычисление выполняется нарастающим итогом за 1 квартал, полугодие, 9 мес., год. Налоги уплачиваются поквартально за минусом начисленных сумм за прошлые периоды. Формула определения аванса:

Сумма аванса за текущий период = Сумма налогооблагаемой базы х 20 % – Суммы авансов за прошлый период

Второй способ предусматривает уплату авансовых сумм в пределах текущего квартала, исходя из данных прошлого периода. И здесь при расчетах у бухгалтеров зачастую возникают сложности – какой именно квартал следует учитывать и что делать, если полученная величина является отрицательной? При вычислении необходимо применять правила п. 2 стат. 286:

- Авансы в 1 кв. = Авансам за 4 кв. прошлого года.

- Авансы во 2 кв. = Авансам за 1 кв. текущего периода / 3

- Авансы в 3 кв. = (Авансы за текущее полугодие – Авансы за 1 кв. текущего периода) / 3

- Авансы в 4 кв. = (Авансы за текущие 9 мес. – Авансы за текущее полугодие) / 3

Важно! Если после вычисления получение значение со знаком «–» или ноль, уплачивать налог не нужно (стат. 286 п. 2).

Начисление авансовых платежей по налогу на прибыль – пример

Предположим, предприятие А перечисляет прибыль ежемесячными платежами и получило в 2016-2017г г. следующие показатели:

- За 9 мес. 16 г. – 600000 руб., включая федеральный – 60000 руб., региональный – 540000 руб.

- За 2016 г. – 1100000 руб., включая федеральный – 110000 руб., региональный – 990000 руб.

- За 1 кв. 17 г. – 360000 руб., включая федеральный – 54000 руб., региональный – 306000 руб.

- За 1 кв. берется сумма авансовых платежей 4 кв. 2016 г., то есть = 1100000 – 600000 = 500000 руб. В месяц предприятие обязано перечислить всего 166667 руб.

- Так как фактически налог за 1 кв. оказался меньше, предприятие переплатило государству 140000 руб., что зачтется при уплате налога за полугодие 17 г.

- За полугодие (за 2 кв.) 17 г. требуется уплатить авансовые платежи, исходя из 360000 / 3 = по 120000 ежемесячно. Поскольку имеется переплата, бухгалтер ничего не платит в апреле, в мае перечисляет 20000 руб. (140000 – 120000), а в июне уплачивает полную сумму в 120000 руб.

Дальнейшие расчеты авансов по прибыли в 2017 году, лимит выручки для ежеквартального способа уплаты 15 млн. руб. в квартал, производятся по общему порядку. То есть за 3 кв., исходя из сумм за 2 кв., а за 4 кв., исходя из сумм за 3 кв. Предприятия-плательщики сумм торговых сборов имеют право на уменьшение авансовых отчислений по прибыли на фактически перечисленные суммы торгового сбора в адрес консолидированного регионального бюджета (стат. 286 п. 10).

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

Каждый человек обязан выплачивать государству определенный налог от своей прибыли: зарплаты, стипендии, предпринимательской деятельности. Эти средства идут на нужды государства и самих жителей: обеспечение больниц, школ, администрации, научные изыскания, военные и культурные нужды. Выплаты происходят после окончания квартала или налогового года, также необходимо ежемесячно переводить авансовые платежи.

Плательщики налога на прибыль

Налог на прибыль – финансовая выплата от фирмы государству, ею облагается вся полученная прибыль. К последней относятся все деньги, которые были получены компанией от ее деятельности, кроме:

Организация обязана уплачивать налог не реже, чем раз в год. При этом фирма может выбрать и ежеквартальную отчетность. В последнем случае выплаты будут производиться каждые 3, 6 и 9 месяцев. Некоторые выбирают и ежемесячную отчетность. В любом случае вычисление налогов будет производиться только за отдельный прошедший период.

Существует два метода расчета:

- Кассовый : применяется, если средний доход организации за каждые три месяца не превышает миллиона рублей. В таком случае в налоговом учете отражаются только суммы, выплаченные или внесенные в кассу;

- Начисление : в налоговом учете отражаются все доходы и расходы, произошедшие в данный период, даже если деньги еще не пришли/ушли из кассы.

Пример: при продаже товара в конце декабря деньги были получены только в конце января. В первом случае из полученной суммы фирма выплатит налоги в новом году, во втором – в «старом».

Авансовые платежи

Когда и зачем платят аванс

По закону налоги должны выплачиваться не реже, чем раз в год – до 28 марта. Но если все фирмы внезапно решат выплачивать налоги в это время, государству будет нелегко распределить бюджет, и к концу года в казне может не остаться денег. Чтобы избежать подобного, были разработаны авансовые платежи. Они выплачиваются каждый следующий месяц до 28 числа: например, аванс за сентябрь, должен быть выплачен до 28 октября.

Аванс вычисляется каждый месяц или каждый квартал в зависимости от выбора фирмы и ее направленности. При ежемесячной авансовой выплате необходимо вычислить налог за прошедший месяц и оплатить его до конца следующего месяца.

Во втором случае проводятся более сложные вычисления. Платежи по-прежнему выплачиваются каждый месяц, но подавать отчет потребуется раз в квартал.

Вычислить сумму можно по следующей формуле: (аванс за прошлый квартал)/3.

Пример. В 1 квартале фирма заплатила 150 тысяч рублей налога, следовательно, во 2 квартале ежемесячный аванс будет составлять 50 тысяч рублей (150 тысяч/3).

В 3 квартале формула будет сложнее: (налог за полгода – налог за 1 квартал) / 3. Если за полгода сумма налогов составила 400 тысяч рублей, то выплаты будут составлять: (400 – 150 тысяч)/3 = 83 тысячи.

В 4 квартале формула выглядит следующим образом: (налог за 9 месяцев – выплаченный налог за полгода)/3. При общей сумме в 600 тысяч рублей получится: (600 тысяч – 400 тысяч)/3 = 67 тысяч.

При наступлении следующего года будут учитываться налоги за прошлый год: (годовой налог – налог за 9 месяцев)/3. Если фирма выплатила 750 тысяч, получится: (750 тысяч – 600 тысяч)/3 = 50 тысяч рублей.

Итого в течение года фирма будет должна (отсчет дан, начиная с апреля):

Если по итогам года (перед последним квартальным авансом) выяснится, что фирма уже выплатила больше, чем должна была или прибыль ушла в ноль, то последний квартальный аванс будет нулевым

Кто выплачивает аванс

Большинство фирм обязаны вносить авансовые выплаты каждый месяц, но есть предприятия, которым позволено переводить аванс раз в квартал. К ним относятся:

- Организации, средний доход которых за четыре квартала прошлого года составил менее 60 миллионов рублей;

- Бюджетные или автономные организации;

- Организации, не связанные с коммерцией и не имеющие денежной прибыли от реализации товаров или услуг;

- Иностранных компаний или их филиалы, работающие в России;

- Фирмы, состоящие в товариществах;

- Инвесторы договоров о разделе продукции;

- Фирмы, управляющие имуществом по договору доверительного управления и получающие от этого выгоду.

Все перечисленные фирмы имеют право выплачивать авансовые отчисления ежеквартально. Некоторые бюджетные учреждения (театры, музеи, концертные залы и библиотеки) имеют право не выплачивать аванс вовсе: им придется просто ежегодно выплачивать налог.

При желании все эти учреждения могут перейти на помесячную оплату, но сделать это можно только в начале налогового года, обратный переход будет невозможен в течение следующего года. Чтобы осуществить переход, необходимо до конца декабря уведомить налоговый орган о своем желании, написав заявление и приложив к нему декларацию доходов за прошлый годовой период.

При переходе на ежеквартальные выплаты сроками внесения финансов являются:

- В 1 квартале – 28 апреля;

- Во 2 квартале – 28 июля;

- В 3 квартале – 28 октября.

Как правильно заполнить декларацию

При заполнении налоговой декларации необходимо быть крайне внимательным, особенно переписывая цифры. Скачать бланк налоговой декларации по налогу на прибыль организации можно по ссылке ниже.

Как записать доходы и расходы

Важно сразу отметить, что некоторые листы и строки должны заполняться только определенными категориями организаций: например, лист 05 заполняют только фирмы, задействованные в работах с ценными бумагами, а строки 080 и 090 листа 02 заполняет «Банк России», а не организация.

За расчет налога отвечает лист 02. В нем необходимо заполнить следующие строки:

Где отметить налоги

Строки 210-230 отражают выплаченные организацией авансы:

- 220 и 230 : авансы, отданные в федеральную и региональную казну соответственно;

- 210 : сумма обоих авансов.

Если организация выплачивает ежемесячный аванс, в строках указывают:

- Сумму аванса за прошлый период;

- Сумму ежемесячных платежей, которая была выплачена за последний квартал.

В строках 240-260 необходимо записать выплаченные налоги за пределами страны – они засчитываются в счет уплаты налога в РФ:

- 250 и 260 : налоги, выплаченные за пределами страны и отданные в федеральную и региональную казну соответственно;

- 240 : сумма прошлых значений.

В следующих строках указывают доплату в бюджеты:

- 270 – федеральный. Вычисляется по формуле: строки 190 – 220 — 250;

- 271 – региональный: строки 200 – 230 – 260.

Если результаты оказались равны нулю, так и записывают. Если отрицательным – необходимо поставить прочерк и посчитать строки 280 и 281 — уменьшение в бюджеты::

- 280 – федеральный. Формула: строки 220 + 250 — 190;

- 281 – региональный. Формула: строку 230 + 260 – 200.

Куда записывают суммы выплаченных авансах

Если компания выбрала ежемесячную выплату авансов, ей необходимо заполнить строки:

- 290 : сумма строк 300 и 310;

- 300 : аванс в федеральный бюджет. Вычисляется как (строка 190 за текущий период) – (строка 190 за прошлый период);

- 310 : региональный аванс. Вычисляется по той же формуле, только необходимо брать значение строк 200.

При отрицательных числах или нуле аванс не перечисляется. Также эти строки не заполняются в годовой декларации.

Если аванс вычисляется ежемесячно или, исходя из данных прошлого квартала, необходимо заполнить строки:

- 330 и 340 : авансы, которые будут выплачены в следующем квартале в федеральную и региональную казну соответственно;

- 320 : сумма обоих авансов.

Что записать в разделе 1

Тут указывают итоговую сумму налога. В поле «Код по ОКТМО» необходимо записать территориальный код, на которой зарегистрирована организация. Далее в строках нужно указать:

- 030 : КБК (Код бюджетной классификации) для федеральной казны;

- 040 : сумма из строки 270;

- 050 : сумма из строки 280;

- 060 : КБК (Код бюджетной классификации) для региональной казны;

- 070 : сумма из строки 271;

- 080 : сумма из строки 281.

Ответственность за неуплату аванса

Выплачивать авансовые платежи необходимо вовремя, иначе могут возникнуть определенные проблемы — за просрочку платежа налоговая вправе назначить штрафные пени. Штраф при этом назначен не будет. Однако если организация не выплатила аванс полностью или частично из-за сознательного занижения налоговой базы (то есть неправомерного действия), штраф в размере 20% от неуплаченной суммы заплатить придется.

Пени будут ежедневно увеличивать сумму задолженности на 1/300 имеющейся на тот день ставки рефинансирования ЦБ. Она начисляется, начиная с первого дня просрочки, то есть с 29 числа.

Первым делом налоговая отправляет фирме письмо с требованием оплатить задолженность в установленный срок. Также в письме указывают общую сумму. Это требование может быть прислано в течение 3 месяцев. Если организация никак не отреагирует на требование, в течение 2 месяцев после последнего дня будет принято решение о его взыскании.

ВАЖНО: При отсутствии какой-либо реакции налоговая может насильно погасить задолженность и накопившиеся пени из денег с расчетного счета организации или за счет его имущества.

Авансовый платеж по налогу на прибыль позволяет организациям не выкладывать большие суммы разом, а бюджету – получать равномерные вливания в казну в течение всего года. Фирмам достаточно каждый месяц или квартал выплачивать некоторую сумму, а в конце года подвести итог. Не стоит при этом задерживать платежи или пытаться обмануть налоговую, записав в декларацию меньшую сумму – это может привести к начислению штрафных пени и значительным неприятностям.

Порой даже у опытных бухгалтеров возникают вопросы о том, как исчислить авансовые платежи по налогу на прибыль. Проанализируем некоторые из них. Порядок исчисления и уплаты налога на прибыль и авансовых платежей по нему установлен ст. 286 и 287 НК РФ.

В соответствии с п. 1 ст. 55 и п. 1 ст. 285 НК РФ сумма налога на прибыль уплачивается по итогам календарного года. Общая формула исчисления налога выглядит так (п. 1 ст. 286 НК РФ):

НП = НБ x С,

где НП — налог на прибыль, исчисленный за налоговый период;

НБ — налоговая база за налоговый период;

С — ставка налога.

В течение налогового периода (календарного года) организации должны исчислять квартальные авансовые платежи, которые могут уплачиваться тремя способами:

организации, чья выручка за предыдущие четыре квартала не превышала в среднем 10 млн руб. за каждый квартал, уплачивают авансовые платежи по итогам I квартала, полугодия и 9 месяцев без уплаты ежемесячных авансовых платежей;

по итогам каждого месяца, исходя из фактически полученной прибыли, уплачивают авансовые платежи организации, которые изъявили желание платить авансовые платежи подобным образом и уведомили об этом налоговую инспекцию не позднее 31 декабря года, после которого будет применяться ежемесячный порядок уплаты авансовых платежей (этот порядок уплаты налога выгоден, если деятельность организации нестабильна, подвержена влиянию сезонных и иных факторов, а весьма значительный доход в одном месяце может сменяться «провалом» в других);

по итогам I квартала, полугодия и 9 месяцев, а также авансовые платежи по каждому месяцу квартала уплачивают все остальные организации.

Согласно п. 1 ст. 289 НК РФ расчет квартального авансового платежа производится в налоговой декларации по налогу на прибыль, которую нужно представить в налоговую инспекцию по истечении соответствующего отчетного периода. Форма налоговой декларации по налогу на прибыль и порядок ее заполнения утверждены приказом ФНС России от 22.03.12 г. № ММВ-7-3/174@.

Порядок расчета средней величины доходов

В соответствии с п. 3 ст. 286 НК РФ лимит выручки в размере 10 млн руб. применяется для того, чтобы определить, обязана ли организация уплачивать ежемесячные авансовые платежи в текущем квартале. Поэтому по итогам каждого прошедшего квартала организация должна рассчитывать среднюю величину доходов от реализации за предыдущие четыре квартала и сравнивать с установленным лимитом. В расчет принимаются только доходы от реализации товаров (работ, услуг) и имущественных прав, определяемые согласно ст. 249 НК РФ (внереализационные доходы и доходы, перечисленные в ст. 251 НК РФ, не учитываются). Выручка от реализации исчисляется без учета НДС и акцизов.Дата включения выручки от реализации в состав доходов, в отношении которых производится расчет средней величины, определяется в зависимости от выбранного метода признания доходов и расходов (кассовый метод или метод начисления).

Средняя величина доходов от реализации за предыдущие четыре квартала исчисляется следующим образом: суммируются доходы от реализации за каждый из предыдущих четырех кварталов, после чего полученная сумма делится на четыре (среднеарифметическая величина). При этом в расчете учитываются данные за четыре квартала, идущие подряд.

Если средняя величина выручки от реализации превысит 10 млн руб., то со следующего квартала организация должна уплачивать ежемесячные авансовые платежи. По истечении квартала расчет производится снова.

ПРИМЕР 1

Организация «Каскад» определяет доходы и расходы в целях налогообложения по методу начисления.

Выручка за предыдущий год составила:

в I квартале — 8 млн руб.;

во II квартале — 11 млн руб.;

в III квартале — 10 млн руб.;

в IV квартале — 13 млн руб.

В текущем налоговом периоде показатели выручки равнялись:

в I квартале — 4 млн руб.;

во II квартале — 20 млн руб.

Определим, обязана ли организация уплачивать ежемесячные авансовые платежи в течение I, II и III кварталов текущего налогового периода. Для этого необходимо произвести расчет средней величины доходов от реализации за предыдущие четыре квартала.

I квартал

Величина определяется исходя из общей суммы доходов, полученных в I-IV кварталах предыдущего года, и составляет:

(8 млн руб. + 11 млн руб. + 10 млн руб. + 13 млн руб.) : 4 = 10,5 млн руб.

Средняя величина доходов от реализации за предыдущие четыре квартала превышает 10 млн руб. (10,5 млн руб. > 10 млн руб.). Следовательно, в I квартале организация должна уплачивать ежемесячные авансовые платежи.

II квартал

Средняя величина доходов от реализации исчисляется исходя из общей суммы доходов, полученных во II-IV кварталах предыдущего года и I квартале текущего налогового периода, и составляет:

(11 млн руб. + 10 млн руб. + 13 млн руб. + 4 млн руб.) : 4 = 9,5 млн руб.

Поскольку полученная величина не превышает 10 млн руб., в течение II квартала организация может не уплачивать ежемесячные авансовые платежи.

III квартал

Средняя величина доходов от реализации рассчитывается исходя из общей суммы доходов, полученных за III-IV кварталы предыдущего года и I-II кварталы текущего налогового периода, и равняется:

(10 млн руб. + 13 млн руб. + 4 млн руб. + 20 млн руб.) : 4 = 11,75 млн руб.

Средняя величина доходов превышает 10 млн руб. (11,7 млн руб. > 10 млн руб.), поэтому организация в III квартале обязана уплачивать ежемесячные авансовые платежи.

Порядок исчисления квартальных авансовых платежей

Сумма квартального авансового платежа по итогам отчетного периода определяется исходя из фактической прибыли, рассчитанной нарастающим итогом с начала налогового периода до окончания отчетного периода (квартала, полугодия, девяти месяцев) с учетом ранее уплаченных сумм авансовых платежей.В соответствии с абзацем 2 п. 2 ст. 286 НК РФ сумма квартального авансового платежа равна:

АК отчетный = НБ x С,

где АК отчетный — квартальный авансовый платеж;

НБ — налоговая база отчетного периода, рассчитанная нарастающим итогом с начала года до конца отчетного периода;

АК к доплате = АК отчетный — АК предыдущий,

где АК к доплате — сумма квартального авансового платежа, подлежащая уплате (доплате) в бюджет по итогам отчетного периода;

АК предыдущий — сумма квартального авансового платежа, уплаченного по итогам предыдущего отчетного периода (в текущем налоговом периоде).

ПРИМЕР 2

Организация «Каскад» не уплачивает ежемесячные авансовые платежи. Налоговая база по налогу на прибыль в текущем году составила по итогам:

I квартала — 300 000 руб.;

в полугодии получен убыток — 100 000 руб.;

9 месяцев — 600 000 руб.

Ставка налога на прибыль — 20% (п. 1 ст. 284 НК РФ).

Исчислим сумму квартальных авансовых платежей и определим сумму, подлежащую уплате в бюджет за каждый отчетный период (I квартал, полугодие, 9 месяцев). Рассмотрим порядок заполнения налоговой декларации.

1. Квартальный авансовый платеж по итогам I квартала составит:

300 000 руб. x 20% = 60 000 руб.

В декларации за I квартал необходимо отразить следующие показатели:

по строке 180 листа 02 — общую сумму квартального авансового платежа по итогам I квартала — 60 000 руб.;

по строкам 190, 200 листа 02 — суммы квартального авансового платежа, подлежащие зачислению в федеральный бюджет и бюджет субъекта РФ, — 6000 руб. и 54 000 руб. соответственно.

Поскольку организация не уплачивает ежемесячные авансовые платежи, сумму исчисленного авансового платежа за I квартал (60 000 руб.) она должна перечислить в бюджет не позднее 28 апреля.

2. Исчислим квартальный авансовый платеж за полугодие. Поскольку по итогам полугодия получен убыток в сумме 100 000 руб., налоговая база признается равной нулю (п. 8 ст. 274 НК РФ).

Соответственно исчисленный квартальный авансовый платеж и сумма, подлежащая уплате (доплате) в бюджет по итогам полугодия, будут также равны нулю. При этом сумма квартального авансового платежа, исчисленного и уплаченного по итогам I квартала, подлежит уменьшению и признается переплатой по налогу.

В налоговой декларации за полугодие отражается квартальный авансовый платеж по итогам полугодия следующим образом:

по строкам 180, 190, 200 листа 02 проставить прочерки;

по строкам 210, 220, 230 листа 02 — суммы 60 000 руб., 6000 руб. и 54 000 руб. соответственно;

по строкам 270 и 271 листа 02 — прочерки;

по строкам 280 и 281 листа 02 — суммы 6000 и 54 000 руб. соответственно;

по строкам 050, 080 подраздела 1.1 раздела 1 — суммы 6000 руб. и 54 000 руб. соответственно.

3. Квартальный авансовый платеж по итогам 9 месяцев составит:

600 000 руб. x 20% = 120 000 руб.

Таким образом, исходя из налоговой базы, определенной нарастающим итогом с начала года до окончания 9 месяцев, у организации возникнет обязанность по уплате квартального авансового платежа.

Переплата, образовавшаяся у организации по итогам полугодия (60 000 руб.), не зачтена в счет уплаты других налогов и не возвращена организации на расчетный счет. Сумма переплаты засчитывается в счет уплаты квартального авансового платежа по итогам 9 месяцев (абзац 5 п. 1 ст. 287, п. 14 ст. 78 НК РФ). При этом сумма, подлежащая уплате в бюджет по итогам 9 месяцев, составит 60 000 руб. (120 000 руб. — 60 000 руб.).

В налоговой декларации за 9 месяцев квартальный авансовый платеж отразится следующим образом:

по строке 180 листа 02 проставить сумму 120 000 руб.;

по строкам 190, 200 листа 02 — суммы 12 000 руб. и 108 000 руб. соответственно;

по строкам 210, 220 и 230 листа 02 — суммы 60 000 руб., 6000 руб. и 54 000 руб. соответственно;

по строкам 270 и 271 листа 02 — суммы 6000 руб. и 54 000 руб. соответственно;

по строкам 040 и 070 подраздела 1.1 раздела 1 — суммы 6000 и 54 000 руб. соответственно.

Порядок исчисления ежемесячных авансовых платежей

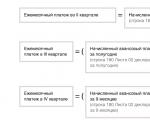

В соответствии с абзацами 3-5 п. 2 ст. 286 НК РФ ежемесячный авансовый платеж, подлежащий уплате в течение каждого квартала текущего налогового периода, определяется не из фактически полученной, а из предполагаемой прибыли, размер которой исчисляется по итогам предыдущего квартала.Рассчитывать ежемесячные авансовые платежи нужно следующим образом:

1) ежемесячный авансовый платеж, уплачиваемый в I квартале текущего налогового периода (абзац 3 п. 2 ст. 286 НК РФ) определяется по формуле,

А1 = А4 предыдущего налогового периода,

где А1 — ежемесячный авансовый платеж, подлежащий уплате в I квартале текущего налогового периода;

А4 предыдущего налогового периода — ежемесячный авансовый платеж, подлежащий уплате в IV квартале предыдущего налогового периода;

2) ежемесячный авансовый платеж, уплачиваемый во II квартале текущего налогового периода (абзац 3 п. 2 ст. 286 НК РФ), равняется:

А2 = АК1 / 3,

где А2 — ежемесячный авансовый платеж, подлежащий уплате во II квартале текущего налогового периода;

АК1 — квартальный авансовый платеж, исчисленный по итогам I квартала текущего налогового периода;

3) ежемесячный авансовый платеж, уплачиваемый в III квартале текущего налогового периода (абзац 4 п. 2 ст. 286 НК РФ), рассчитывается по формуле:

А3 = (АК2 — АК1) / 3,

где А3 — ежемесячный авансовый платеж, подлежащий уплате в III квартале текущего налогового периода;

АК2 — квартальный авансовый платеж, исчисленный по итогам полугодия текущего налогового периода;

4) ежемесячный авансовый платеж, уплачиваемый в IV квартале текущего налогового периода (абзац 5 п. 2 ст. 286 НК РФ), равняется:

А4 = (АК3 — АК2) / 3,

где А4 — ежемесячный авансовый платеж, подлежащий уплате в IV квартале текущего налогового периода;

АК3 — квартальный авансовый платеж, исчисленный по итогам девяти месяцев текущего налогового периода.

Следует отметить, что, если в течение текущего квартала организация получает меньше прибыли, чем в предыдущем квартале, или вовсе убыток, это не освобождает ее от уплаты ежемесячных авансовых платежей в текущем квартале. В подобных ситуациях сумма ежемесячных авансовых платежей, уплаченных в текущем квартале (либо ее часть), будет признаваться переплатой по налогу на прибыль, которая подлежит зачету в счет предстоящих платежей или возврату.

В налоговой декларации по итогам налогового периода ежемесячные авансовые платежи на I квартал текущего года не исчисляются. Объясняется это тем, что такие платежи равны ежемесячным авансовым платежам, рассчитанным на IV квартал предыдущего налогового периода, которые в свою очередь отражаются в декларации за девять месяцев.

Сумма ежемесячных авансовых платежей отражается по строке 290 листа 02, в том числе по строкам 300 и 310, а также по строкам 120-140, 220-240 подраздела 1.2 раздела 1 налоговой декларации.

В соответствии с абзацем 3 п. 1 ст. 287 НК РФ ежемесячные авансовые платежи, подлежащие уплате в течение отчетного периода, уплачиваются не позднее 28-го числа каждого месяца этого отчетного периода.

ПРИМЕР 3

Квартальные авансовые платежи, исчисленные по итогам отчетных периодов предыдущего года, у организации «Каскад», составили:

за полугодие — 700 000 руб., в том числе в федеральный бюджет — 70 000 руб., в бюджет субъекта РФ — 630 000 руб.;

за 9 месяцев — 1 300 000 руб., в том числе в федеральный бюджет — 130 000 руб., в бюджет субъекта РФ — 1 170 000 руб.

В текущем году авансовые платежи по итогам отчетных периодов равнялись:

за I квартал — 100 000 руб., в том числе в федеральный бюджет — 10 000 руб., в бюджет субъекта РФ — 90 000 руб.;

за полугодие был получен убыток, вследствие чего авансовый платеж по итогам полугодия был равен нулю;

за 9 месяцев — 200 000 руб., в том числе в федеральный бюджет — 20 000 руб., в бюджет субъекта РФ — 180 000 руб.

Определим сумму ежемесячного авансового платежа, который следует уплачивать в каждом квартале текущего налогового периода и I квартале следующего года.

1. Ежемесячный авансовый платеж, подлежащий уплате в I квартале текущего года, равен ежемесячному авансовому платежу, который уплачивался организацией в IV квартале предыдущего года. Его расчет производится в следующем порядке:

(1 300 000 руб. — 700 000 руб.) / 3 = 200 000 руб.

Таким образом, в январе, феврале и марте организация уплачивает в бюджет по 200 000 руб.

Поскольку по итогам I квартала фактическая сумма авансового платежа, определенная исходя из ставки налога и налоговой базы, рассчитанной нарастающим итогом, составила 100 000 руб., у организации образовалась переплата по налогу в размере 500 000 руб. (200 000 руб. x 3 — 100 000 руб.).

2. Ежемесячный авансовый платеж, подлежащий уплате во II квартале текущего года, равняется:

100 000 руб. / 3 = 33 333 руб.

Исчисленные за II квартал ежемесячные авансовые платежи организация рассчитала в налоговой декларации за I квартал.

В связи с наличием переплаты по итогам I квартала (500 000 руб.) организация произвела зачет переплаченной суммы в счет ежемесячных авансовых платежей за II квартал.

Таким образом, переплата по итогам II квартала составила 400 000 руб. (500 000 руб. — 33 333 руб. x 3).

3. Ежемесячные авансовые платежи в III квартале (июле, августе, сентябре) организация не уплачивала, поскольку разница между квартальным и авансовыми платежами за полугодие и I квартал текущего года была отрицательной (0 — 100 000 руб. = -100 000 руб.)

4. Квартальный авансовый платеж за 9 месяцев в размере 200 000 руб. организация зачла в счет переплаты.

5. Ежемесячные авансовые платежи, подлежащие уплате в IV квартале текущего года и I квартале следующего года, составили:

(200 000 руб. — 0 руб.) / 3 = 66 666 руб.

Таким образом, в октябре, ноябре и декабре текущего года и в январе, феврале, марте следующего года размер ежемесячных авансовых платежей равнялся 66 666 руб., в том числе в федеральный бюджет — по 6666 руб., в бюджет субъекта РФ — по 60 000 руб. Поскольку у организации числится переплата по налогу, ежемесячные авансовые платежи могут быть зачтены.

Ежемесячные авансовые платежи исходя из фактически полученной прибыли

В соответствии с п. 2 ст. 285 НК РФ в случае перехода на порядок уплаты ежемесячных авансовых платежей исходя из фактически полученной прибыли, отчетными периодами будут признаваться месяц, два месяца, три месяца и т. д. до окончания календарного года.Сумма авансового платежа за отчетный период, уплачиваемая исходя из фактически полученной прибыли, исчисляется следующим образом:

АМ отчетный = НБ x С,

где АМ отчетный — сумма авансового платежа, исчисленного по итогам отчетного периода;

НБ — налоговая база за отчетный период, рассчитанная нарастающим итогом с начала года до конца отчетного периода;

С — ставка налога.

Сумма авансового платежа, которую необходимо уплатить в бюджет по итогам соответствующего отчетного периода, исчисляется по формуле (абзац 8 п. 2 ст. 286, абзац 5 п. 1 ст. 287 НК РФ):

АМ к доплате = АМ отчетный — АМ предыдущий,

где АМ к доплате — сумма авансового платежа за отчетный период, подлежащая уплате (доплате) в бюджет;

АМ предыдущий — сумма авансового платежа, уплаченная по итогам предыдущего отчетного периода (в текущем налоговом периоде).

Сумма авансового платежа за отчетный период определяется исходя из ставки налога и фактически полученной прибыли в отчетном периоде, которая рассчитывается нарастающим итогом с начала налогового периода до окончания соответствующего месяца (абзац 7 п. 2 ст. 286 НК РФ). При этом в бюджет ежемесячно перечисляется разница между суммой авансового платежа, начисленной нарастающим итогом с начала года, и авансовым платежом, начисленным за предыдущий отчетный период.

Несмотря на то, что порядок расчета и уплаты авансовых платежей по налогу на прибыль прописан в НК РФ, тем не менее, на практике часто возникают проблемы с правильным исчислением и уплатой авансовых платежей.

Следует различать понятия налог на прибыль и авансовые платежи по налогу на прибыль. Сам налог на прибыль считается и уплачивается по итогам календарного года, а в течение года организации обязаны уплачивать авансовые платежи по налогу.

Авансовые платежи бывают двух видов

- ежеквартальный платеж – уплачивается по результатам каждого квартала (кроме 4-го) всеми организациями в срок не позднее 28 числа следующего после квартала месяца;

- ежемесячный платеж – обязанность уплаты предусмотрена для определенных организаций, уплачиваются в срок – не позднее 28-го числа каждого месяца.

В свою очередь, ежемесячные авансовые платежи, могут быть двух видов. В данной статье пойдет речь о порядке исчисления и уплаты именно ежемесячных авансовых платежей.

1. Кто уплачивает ежемесячные авансовые платежи по налогу на прибыль

Для начала определим, какие же именно организации обязаны исчислять и уплачивать ежемесячные авансовые платежи по налогу на прибыль. Ежемесячные авансовые платежи по налогу на прибыль уплачивают:

Организации, добровольно перешедшие на уплату авансовых платежей, исходя из фактически полученной прибыли. Организация имеет право перейти на уплату ежемесячных авансовых платежей, исходя из фактической прибыли (ст. 286 НК РФ). Никаких ограничений по доходам или иным критериям для данного перехода не существует. Следует помнить, что перейти на ежемесячные "авансы" можно только начиная с нового налогового периода. Для этого налогоплательщик до 31 декабря должен уведомить налоговый орган о смене порядка исчисления авансовых платежей.

Организации, выручка которых превысила установленные лимиты :

а) для вновь созданных организаций обязанность уплаты ежемесячных авансовых платежей возникает, если выручка организации превысит 5 млн. руб. за месяц или 15 млн. руб. за квартал (п. 5 ст. 287 НК РФ). При этом первый ежемесячный авансовый платеж она должна уплатить только по истечении полного квартала с даты государственной регистрации организации (п. 6 ст. 286 НК РФ);

б)организации, у которых за предыдущие четыре квартала выручка от реализации превысили в среднем 15 млн. рублей за каждый квартал , обязаны перейти на уплату ежемесячных авансовых платежей (п. 3 ст. 286 НК РФ).

Важно! Для данной цели берутся только доходы от реализации (ст. 249 НК РФ) без учета НДС.

Следует отметить, что за неверно рассчитанные, недоплаченные или вовсе не уплаченные авансовые платежи по налогу на прибыль организация понесет ответственность , а именно:

- налоговый орган вправе принудительно взыскать с организации суммы начисленных и отраженных в декларации по налогу на прибыль ежемесячных авансовых платежей;

- при не уплате или неполной уплате авансового платежа по налогу на прибыль с организации может быть взыскан штраф, предусмотренный ст. 122 НК РФ , это 20% от не уплаченной вовремя суммы. Однако, со штрафом можно и поспорить, ведь ст. 122 НК РФ предусматривает штраф за неправильное исчисление налога (сбора), а про авансовые платежи по налогу речь не идет;

- организацию не вовремя оплатившую авансовые платежи ждут пени. Пени рассчитываются по формуле: сумма налога не уплаченная в срок * 1/300 ставки рефинансирования * количество дней просрочки.

2. Порядок расчета и уплаты авансовых платежей по налогу на прибыль

От того, по какому принципу организация попала на уплату ежемесячных авансовых платежей зависит и порядок расчета авансовых платежей.

2.1. Порядок расчета и уплаты ежемесячных платежей по налогу на прибыль для организаций, добровольно перешедших на уплату авансовых платежей, исходя из фактически полученной прибыли

Отчетными периодами для данных организаций являются месяц, два месяца, три месяца и так далее до окончания календарного года (п. 2 ст. 285 НК РФ). При этом сумма авансового платежа за отчетный период, уплачиваемого исходя из фактически полученной прибыли, будет рассчитываться как налоговая база за отчетный период, рассчитанная нарастающим итогом с начала года до конца отчетного периода умноженная на ставку налога.

Сумма авансового платежа, который необходимо уплатить в бюджет по итогам второго, третьего и последующих отчетных периодов, исчисляется как разница между суммами авансовых платежей за отчетный и предыдущий период (абз. 8 п. 2 ст. 286 , абз. 5 п. 1 ст. 287 НК РФ). Уплачивать ежемесячные авансовые платежи, рассчитанные описанным методом, необходимо в срок не позднее 28-го числа месяца, следующего за месяцем, по итогам которого производится исчисление налога (абз. 4 п. 1 ст. 287 НК РФ).

При этом в бюджет ежемесячно перечисляется разница между суммой авансового платежа, начисленной нарастающим итогом с начала года, и авансовым платежом, начисленным за предыдущий отчетный период. При наличии убытка по итогам отчетного периода (месяца, двух месяцев и т.д.) сумма авансового платежа, подлежащего уплате в бюджет, равна нулю. Исчисленные ежемесячные авансовые платежи нужно отразить в налоговой декларации. Декларация заполняется по итогам соответствующего отчетного (налогового) периода в таком же порядке, как и при уплате квартальных авансов.

Декларация по итогам каждого отчетного периода представляется в срок не позднее 28-го числа месяца, следующего за месяцем, по итогам которого производится исчисление авансовых платежей. Декларация по итогам налогового периода (за календарный год) представляется в срок до 28 марта года, следующего за истекшим налоговым периодом.

2.2 Порядок расчета и уплаты ежемесячных платежей по налогу на прибыль для организаций, выручка которых превысила установленные лимиты

При данном методе рассчитывать ежемесячные авансовые платежи нужно с учетом следующих особенностей. Ежемесячные авансовые платежи, уплачиваемые в I квартале текущего налогового периода, будет соответствовать ежемесячному авансовому платежу, подлежащему уплате в IV квартале предыдущего налогового периода (абз. 3 п. 2 ст. 286 НК РФ).

Ежемесячный авансовый платеж, уплачиваемый во II квартале текущего налогового периода, будет равен одной третьей от квартального авансового платежа, исчисленного по итогам I квартала текущего налогового периода (абз. 3 п. 2 ст. 286 НК РФ).

Ежемесячный авансовый платеж, уплачиваемый в III квартале текущего налогового периода, необходимо определять по следующей формуле:

А3 = (АК2 - АК1) / 3,

где А3 - ежемесячный авансовый платеж, подлежащий уплате в III квартале текущего налогового периода;

АК2 - квартальный авансовый платеж, исчисленный по итогам полугодия текущего налогового периода;

АК1 - квартальный авансовый платеж, исчисленный по итогам I квартала текущего налогового периода.

Ежемесячный авансовый платеж, уплачиваемый в IV квартале текущего налогового периода, рассчитывается по следующей формуле (абз. 5 п. 2 ст. 286 НК РФ):

А4 = (АК3 - АК2) / 3,

где А4 - ежемесячный авансовый платеж, подлежащий уплате в IV квартале текущего налогового периода;

АК3 - квартальный авансовый платеж, исчисленный по итогам девяти месяцев текущего налогового периода;

АК2 - квартальный авансовый платеж, исчисленный по итогам полугодия текущего налогового периода.

Необходимо отметить, что ежемесячный авансовый платеж, подлежащий уплате в течение каждого квартала текущего налогового периода, определяется не из фактически полученной, а из предполагаемой прибыли, размер которой определяется по итогам предыдущего квартала. Вместе с тем в течение текущего квартала организация может получить меньше прибыли, чем в предыдущем квартале, или получить убыток. Но данные обстоятельства не освобождают организацию от уплаты ежемесячных авансовых платежей в текущем квартале.

В подобных ситуациях сумма ежемесячных авансовых платежей, уплаченных в текущем квартале (либо ее часть), будет признаваться переплатой по налогу на прибыль. В свою очередь, переплата подлежит зачету в счет предстоящих платежей по налогу на прибыль или иным налогам, на погашение недоимки и уплату пеней или подлежит возврату вашей организации в установленном порядке (п. 14 ст. 78 НК РФ).

Если исчисленная сумма ежемесячного авансового платежа получится отрицательной или равной нулю, то ежемесячные авансовые платежи в соответствующем квартале не уплачиваются. Уплата ежемесячных авансовых платежей в соответствующий бюджет должна производиться не позднее 28 числа каждого месяца соответствующего отчетного периода. Налоговую декларацию в этом случае, необходимо представить не позднее 28 календарных дней со дня окончания соответствующего отчетного периода. Декларация за календарный год представляется в срок до 28 марта года, следующего за истекшим налоговым периодом.

Итоги

Таким образом, законодально предусмотрено два способа уплаты ежемесячных авансовых платежей по налогу на прибыль: добровольный и обязательный . Однако, второй вариант исчисления ежемесячных авансовых платежей по налогу на прибыль не удобен для организаций, размер прибыли которых не носит постоянный характер, а то и вовсе чередуется с убытком, так как в данном случае у них может возникать переплата по налогу на прибыль, возврат которой потребует времени. Таким организациям целесообразно перейти на уплату ежемесячных авансовых платежей, исходя из фактически полученной прибыли.

Фирммейкер , 2012

Светлана Маркина (Митюхина)

При использовании материала ссылка на статью обязательна

Если заметили ошибку, выделите фрагмент текста и нажмите Ctrl+Enter